[ ARTICOLO PUBBLICATO NELLA NOSTRA RUBRICA MENSILE "SOLDI A PARTE" SUL QUOTIDIANO ONLINE AOSTASERA.IT ]

Secondo la tradizione cristiana il Santo Graal è la coppa usata da Cristo nell'ultima cena. I miti e i racconti intorno a questo pezzo sacro sono innumerevoli tant'è che nella storia più volte è stato considerato un oggetto del desiderio. Si è conquistato addirittura il detto popolare: “ho trovato il Santo Graal" ad indicare il raggiungimento di qualcosa di veramente ambìto.

Proprio quello che pensava di aver trovato nel 1994 Jhon Meriwether, vicepresidente e responsabile investimenti della società Solomon Brothers.

Meriwether radunò una squadra di fuoriclasse per gestire quello che pensava potesse essere il fondo di investimento speculativo ( Hedge Fund ) più infallibile della storia: il Long Term Capital Management ( LTCM ).

A bordo salirono, oltre ad importanti personaggi della finanza USA, anche 2 premi Nobel all'economia: Robert C. Merton e Myron Scholes. Negli anni seguenti il fondo non ebbe difficoltà a reperire il capitale e in poco tempo arrivò a gestire 1 miliardo di dollari.

Il fondo aveva l'ambizione di generare piccoli ma probabili guadagni a fronte di una grande perdita, ma altamente improbabile.

C’erano dentro ben 2 premi Nobel di cosa ci si doveva preoccupare?

Nei successivi tre anni, dal 1994 al 1997, il fondo ebbe risultati eccellenti:

- Long Term Capital Management ( LTCM) + 120%

- Indice del mercato americano ( S&P 500 ) + 94,2%

Nel 1998 a causa di eventi più o meno prevedibili il valore del fondo LTCM scese dell’84%. Un anno dopo chiuse i battenti con una perdita di svariati miliardi di dollari (4,6 miliardi), rischiando di trascinare con sé tutta l'economia mondiale. Senza andare troppo nel dettaglio, questa storia insegna che né professoroni né premi Nobel riescono a:

- garantire risultati

- eliminare i rischi

I già citati premi Nobel sono stati vittima, proprio come chiunque altro essere umano, di un bias cognitivo molto frequente, l’overconfidence: ovvero l'eccessiva sicurezza nelle proprie capacità e nelle proprie conoscenze.

L’idea di fondo, sbagliata, era quella di pensare che ciò che era accaduto in passato dovesse in qualche modo accadere anche in futuro.

Non considerarono che i modelli matematici sono lineari e non risentono né degli eventi socio-politici né delle emozioni umane.

Che cosa possiamo imparare da questa storia?

1. È impossibile guadagnare sempre

Anche se esistesse un modo per farlo, davvero pensi che qualcuno sia così generoso da condividerlo con il mondo? Le variabili sono talmente tante che nessuno può prevedere cosa accadrà nel breve periodo.

Non ci sono riusciti premi Nobel e menti matematiche di fama internazionale, perché dovrebbe riuscirci il direttore della filiale sotto casa o lo YouTuber che registra video dalla casa in affitto a Bali?

2. Il valore dei propri investimenti può scendere

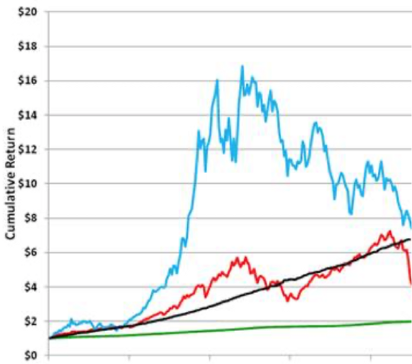

Stiamo parlando di gestione dei propri risparmi attraverso gli investimenti finanziari, quindi è normale, o perlomeno dovrebbe essere normale, mettere in conto delle perdite. In alcuni momenti ( 3, 6 o 12 mesi ) può succedere che il valore dei propri risparmi scenda. Solo una persona è riuscita, con il suo fondo di investimento Fairfield Sentry ( linea nera nel grafico sotto ), a non perdere mai:

Il suo nome era Bernard “Bernie” Madoff, l'uomo che ha messo in piedi la più grande truffa finanziaria del mondo. Costanti guadagni, mai nessuna discesa del valore dell’investimento e zero rischi. Questo è quello che prometteva e questo è come è andata a finire…

3. L'investimento garantito non esiste

Diciamo una volta per tutte, tutti gli investimenti finanziari o immobiliari prevedono il fatto che ad un maggiore guadagno corrisponda un’assunzione di maggior rischio, sempre!

Ora che è chiaro che guadagnare in ogni situazione senza mai perdere e senza correre nessun rischio è impossibile, vediamo cosa si può fare. I risparmi da qualche parte bisogna pur metterli e, sotto il materasso come ho scritto QUI non è affatto la scelta migliore.

1. (Ri) conoscere il rischio

Rischio non vuol dire perdere tutto. Piuttosto vuol dire: come reagiresti ad un ribasso del 10% o 20%, di una minima parte dei tuoi risparmi, per un periodo di 6 o 12 mesi?

Parlando quotidianamente con i risparmiatori ho capito che non fanno scelte di investimento perché la loro paura più grande è quella di perdere tutto. Per loro il rischio è quello. Paradossalmente sono le stesse persone che però investirebbero più facilmente i propri risparmi in Bitcoin.

Il risparmio è una cosa differente dall’investimento che a sua volta è differente dalla speculazione. Mettere tutto nello stesso calderone, risparmio, investimento, speculazione e gioco d’azzardo è pura analfabetizzazione finanziaria di cui il nostro paese è impregnato.

2. Diversifica

Questo è il primo principio, la regola aurea degli investimenti finanziari. Però visto che è noiosa da attuare e dà risultati solo nel lungo periodo, spesso è sottovalutata. Ne ho parlato in un altro articolo più approfondito che trovi QUI.

Negli investimenti finanziari, guadagnare in poco tempo e senza rischi è un sogno per molti. Il mio compito sia qui che nella mia professione è quello di svegliare le persone da questo sogno prima che diventi un incubo. Il Sacro Graal nella gestione del proprio patrimonio non esiste e chi ve lo fa credere, facendo leva sulle debolezze umane, sta approfittando di una materia ancora troppo ostile.

Ottobre è il mese dell'educazione finanziaria. In questa direzione sto cercando di portare avanti questa rubrica, avvicinando le persone ad un rapporto sano con il denaro.

Ogni volta cerco di raccontarvi quello che è giusto che sappiate e non quello che vorreste sentirvi dire.